Stand: 01.01.2024

Melden Sie sich mit Ihren persönlichen Zugangsdaten im Finanzierungsportal an.

Verwalten Sie Ihre Anträge sicher und einfach in Ihrem persönlichen Servicebereich.

Anfrage startenBürgschaftsprogramm:

Leasingfinanzierungen bis zu 4 Mio. Euro für Leasinggüter mit einer Laufzeit von 12 bis 120 Monate

Stand: 01.01.2024

Anträge stellen die Leasinggesellschaften für ihre Leasingkunden über das Finanzierungsportal der Deutschen Bürgschaftsbanken ermoeglicher.de oder über die Homepage Leasing-Bürgschaft. Auf Basis des Investitionsorts wird der Antrag automatisch an die zuständige Bürgschaftsbank weitergeleitet. Notwendige Unternehmens- und Vorhabensdaten können einfach und sicher hoch geladen werden. Die fallbezogene Kommunikation kann ebenfalls über die Plattform erfolgen.

Kleine und mittlere Unternehmen mit weniger als 250 Beschäftigten und einem Jahresumsatz von unter 50 Millionen Euro oder einer Bilanzsumme von unter 43 Millionen Euro sowie Existenzgründer.

Ausgeschlossen sind:

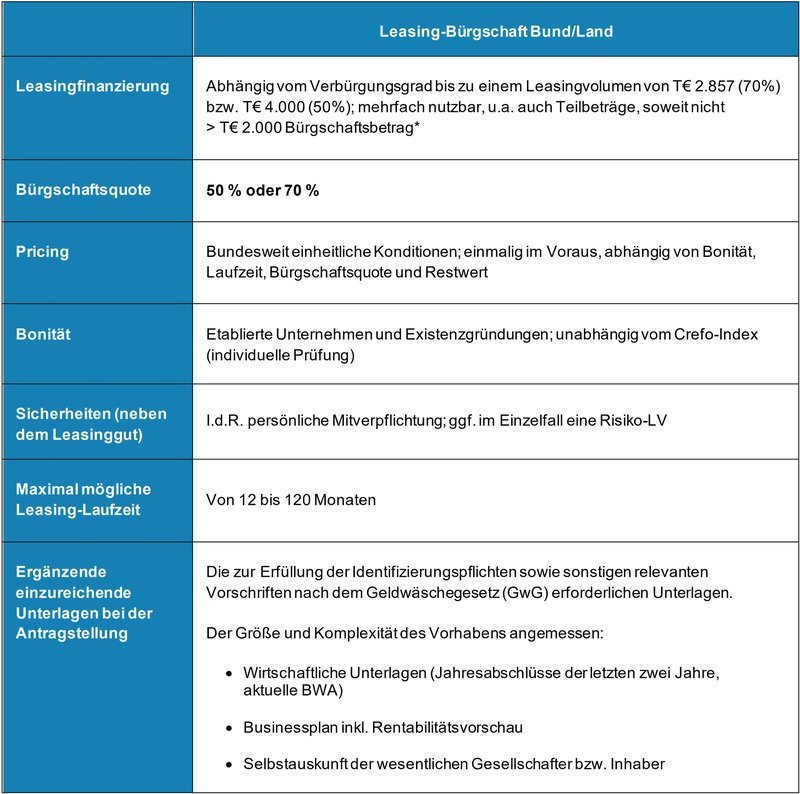

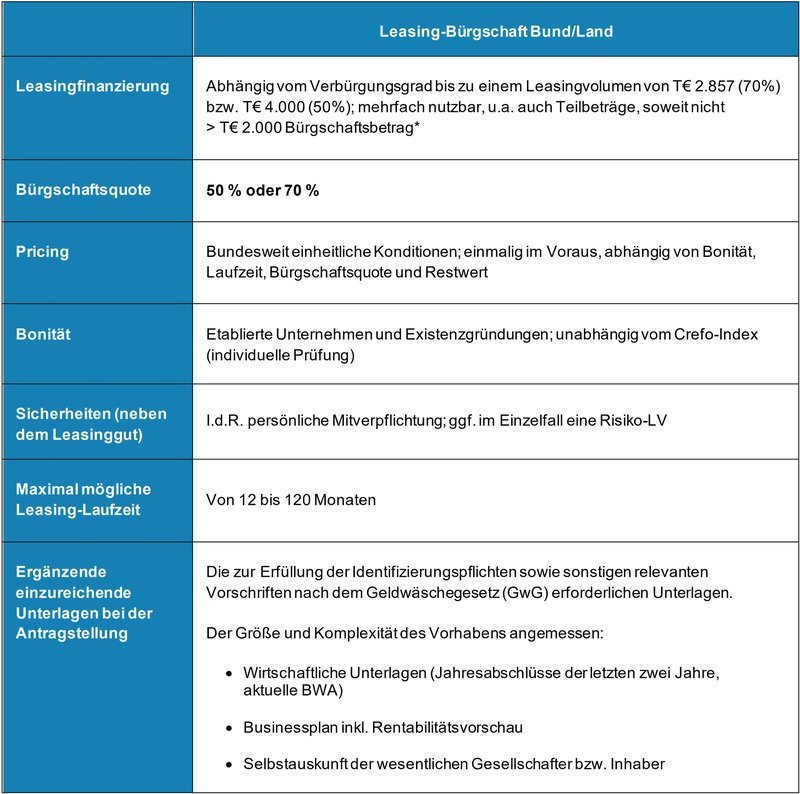

Leasingfinanzierungen (jeweils wahlweise mit Voll- oder Teilamortisation) für Leasinggüter mit einer Laufzeit zwischen 12 und 120 Monaten.

Die Leasing-Bürgschaften können für einen Betrag bis 2,0 Mio. Euro und mit einer Bürgschaftsquote von 50 oder 70 Prozent beantragt werden. Damit können Leasingfinanzierungen bis zu maximal 4,0 Mio. Euro begleitet werden.

Die Konditionen und Vorgehensweise sind in allen Bundesländern gleich. Ein elektronisches Verfahren garantiert schlanke Prozesse und schnelle Entscheidungen.

Sonja Steinkläubl

Tel.: 02131 5107-183

E-Mail: ssteinklaeubl@bb-nrw.de

Stephan Kopmann

Tel.: 02131 5107-145

E-Mail: skopmann@bb-nrw.de

Weitere Bürgschaftsprogramme

/ Programme

Die Bürgschaft ist ein Vertrag zwischen dem Gläubiger (hier: Kredit gebende Bank oder Sparkasse) und dem Bürgen, wonach dieser für den Schuldner (hier: Kreditnehmer oder Kredit nehmendes Unternehmen) haftet.

Bürgschaftsbanken gibt es für jedes Bundesland. Es sind Förderbanken, die gegenüber Kreditinstituten Bürgschaften für Existenzgründer und Unternehmer übernehmen, wenn deren zu finanzierende Vorhaben sinnvoll und Erfolg versprechend sind, aber Kreditsicherheiten nicht in ausreichendem Maße vorhanden sind. Die Bürgschaftsbank hat keinen Bankschalter. Im Normalfall beantragt die Hausbank eine Ausfallbürgschaft. Anträge im Rahmen des Programms „Bürgschaft ohne Bank“ und Anfragen können aber auch direkt an die Bürgschaftsbanken in den Bundesländern gerichtet werden.

Kleine und mittlere Unternehmen (KMU) und Existenzgründer/innen verfügen auf dem Kapitalmarkt nur über eingeschränkte Finanzierungsmöglichkeiten. Sie sind deshalb gegenüber Großunternehmen benachteiligt. Die Bürgschaftsbanken ersetzen fehlende Sicherheiten und beraten, damit kein betriebswirtschaftlich sinnvolles Vorhaben an fehlenden Kreditsicherheiten scheitert.

Ein Antrag auf Übernahme einer Ausfallbürgschaft bei einem Bürgschaftsbedarf bis zu 200.000 Euro (entspricht 80 Prozent eines Gesamtdarlehens von 250.000 Euro) kann - ohne Einschaltung einer Hausbank - bei der Bürgschaftsbank direkt gestellt werden, und zwar unabhängig von der Höhe der Gesamtinvestition oder des Verwendungszwecks.

Nein. Die Bürgschaftsbank trägt das Ausfallrisiko der Rückzahlung eines Kredites für das Kreditinstitut in der Regel bis maximal 80 % der Kreditsumme. Das Kreditinstitut selbst muss einen 20 %igen Eigenbehalt akzeptieren.

Um die mittelständische Wirtschaft wirkungsvoll unterstützen zu können, verzichtet die Bürgschaftsbank auf die Möglichkeit, Gewinne zu erzielen. Deshalb fallen nur geringe Entgelte an:

Einmaliges Bearbeitungsentgelt:

1,5 % vom Kreditbetrag bei Bürgschaftsübernahme, mindestens € 400,--. Bei Beantragung einer Bürgschaft mit einem Verbürgungsgrad von 50 % für Liquiditätsfinanzierungen im Zusammenhang mit dem Coronavirus das hälftige Bearbeitungsentgelt von 0,75 %.

Jährliche Bürgschaftsprovision:

Verbürgungsgrad Bürgschaftsprovision p.a.

bis 50 % → 0,70 % des Kreditbetrages, bis 60 % → 1,00 % des Kreditbetrages,

bis 70 % → 1,25 % des Kreditbetrages, bis 80 % → 1,50 % des Kreditbetrages

Bei vorzeitiger Entlassung aus der Bürgschaftsverpflichtung wird ein Entgelt in Höhe einer Jahresprovision auf den vorzeitig „freigestellten“ Kreditbetrag in Rechnung gestellt.

Nein. Bürgschaften können für jedes wirtschaftlich sinnvolle Vorhaben im Rahmen der Förderrichtlinien und unter Beachtung der EU-Fördergrundsätze gewährt werden. Sie kommen gleichermaßen für Investitionskredite wie auch für Betriebsmittelkredite (Kontokorrentkredite) und so genannte Avalkredite in Frage.

Die Bürgschaftsbank kann keine Bürgschaften für Sanierungen übernehmen sowie für Maßnahmen, die nach den EU-Wettbewerbsregeln nicht „beihilfefähig“ sind.

In Höhe der Bürgschaftsinanspruchnahme findet ein „Gläubigeraustausch“ statt. Anstelle des Kreditinstitutes ist jetzt die Bürgschaftsbank (in Höhe der Risikoanteile der Bundesrepublik Deutschland und des Landes Nordrhein-Westfalen für diese treuhänderisch) Gläubigerin. Mit der Bürgschaftsbank wird man über die Hausbank im Rahmen der eigenen Möglichkeiten Rückzahlungsvereinbarungen zu treffen haben.